Блог им. i_shuraleva |Начнёт ли ЦБ цикл понижения ставки в 2023 году?

- 21 августа 2023, 11:52

- |

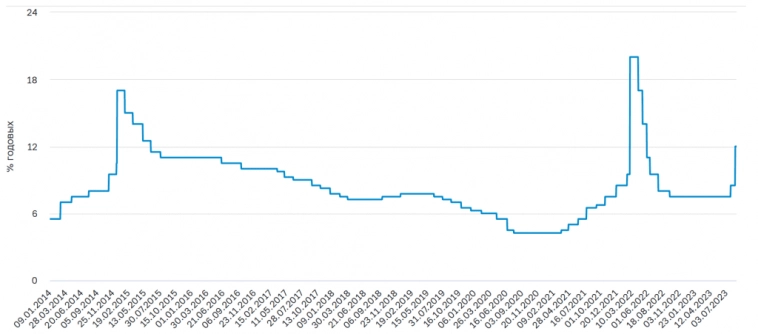

Наш ЦБ любит повышать ставку с запасом. На графике это хорошо видно:

- Декабрь 2014: с 9.5 до 17%

- Март 2022: с 9.5 до 20%

- Август 2023: с 8.5 до 12%

Да, на этот раз подняли не так сильно. Но и ситуация намного проще. В 2014 году были первые санкции, а 2022 год вообще был непростым.

Как долго ЦБ держал ставку высокой:

- С 16.12.2014 по 30.01.2015 — 45 дней.

- С 28.02.2022 по 11.04.2022 — 42 дня.

В целом я не удивлюсь, если ЦБ в конце года начнёт аккуратно (как и всегда) ставку понижать.

Судя по котировкам ОФЗ, рынок тоже считает, что ЦБ долго ставку такой высокой не продержит:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 12 )

Блог им. i_shuraleva |ЦБ собирается повышать ключевую ставку, что делать с акциями

- 14 июня 2023, 10:37

- |

- Рост ставки — всегда негатив для акций

- Кто потеряет о роста ставки больше всех

- Кто выигрывает от роста ставок

ЦБ всё серьёзнее намекает, что ставка будет вот-вот повышена. Не вижу смысла обсуждать хорошо/плохо, правильно/не правильно.

В этой статье только о том, что делать.

Сейчас — тот самый момент, когда стоит проверить компании из своего портфеля.

Рост ставки — всегда негатив для акций

Очевидный факт, но всё равно напомню. Рост ставки всегда негатив для акций. Всегда.

Во-первых, растёт конкуренция с облигациями.

Доходность по дальним ОФЗ уже сейчас выше 10%. Т.е. можно прямо сейчас зафиксировать эту доходность на много лет. И с самым минимальным риском из возможных.

В таких условиях зачем держать дивидендные акции, если там доходность ниже 10%? Да, есть вероятность, что прибыль у компаний будет расти, за ней будут расти и дивиденды. Но ситуация может измениться. И вместо прибыли можно увидеть убыток и снижение дивидендов. А по ОФЗ гарантированные 10%.

При росте ставки запросто увидим и 11, и 12 процентов по дальним ОФЗ. Зачем в таким условиях рисковать в акциях?

Во-вторых, из-за расходов на обслуживание долга снижается прибыль закредитованных компаний.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс